2018年1月から「配偶者控除」および「配偶者特別控除」の取り扱いが変更されたのってご存知ですか?

この税改正により、特に「配偶者特別控除」が大幅に変更されたんです!!

年の途中に育休を取得された方、もしかしたら年末調整でいくらか控除されるかもしれません。

今回は、知らないと損!申告しないと損!する「配偶者控除」と「配偶者特別控除」について書きます。

税申告って、収入や所得とか言い回しが色々あって分かりにくいんですが、この記事ではできるだけ分かりやすく解説します。

目次

配偶者控除と配偶者特別控除の税改正点

まず、2018年1月に変更された「配偶者控除」と「配偶者特別控除」の税制内容について見ていきましょう。

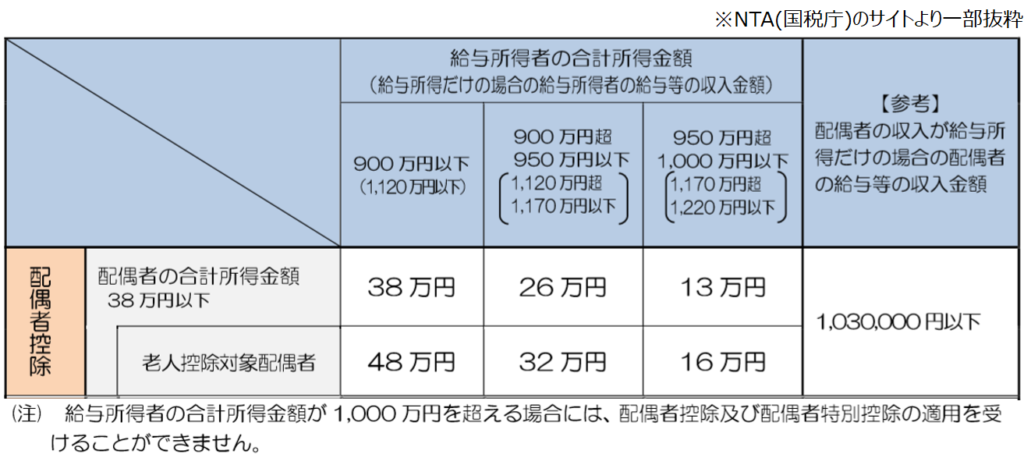

配偶者控除の改正後の内容

配偶者控除の改正後の内容として、所得制限が加わりました。税改正前までは所得制限はなく、配偶者の給与収入が103万円以下の場合、38万円の控除が受けられました。

実際にどのような制限が設けられたかというと、合計所得金額が900万円以下、900万円超950万円以下、950万円超1,000万円以下、1,000万円超の4段階に分けられ、所得金額に応じて控除される金額が異なります。

詳細は下表のとおりです。

ちなみに、老人控除対象配偶者とは、控除対象配偶者のうち、その年12月31日現在の年齢が70歳以上の場合の人をいいます。

ちなみに、老人控除対象配偶者とは、控除対象配偶者のうち、その年12月31日現在の年齢が70歳以上の場合の人をいいます。

普段の生活では「控除」という言葉は聞きなれないかもしれませんが、ざっくり言うと「差し引く」と考えると分かりやすいです。

つまり、申告する人の合計所得金額給与が900万円以下で配偶者の給与収入が103万円以下の場合、38万円の納税額が戻ってくることになります。

配偶者特別控除の改正後の内容

次に「配偶者特別控除」ですが、こちらが大幅に変更されました。

税改正前までは、配偶者の給与収入が141万円未満の場合に控除の対象でしたが、税改正後は配偶者の給与収入が201万円以下までが控除の対象となりました。

60万円も引き上げられたので、配偶者特別控除の対象となる方も結構増えたのではないでしょうか。

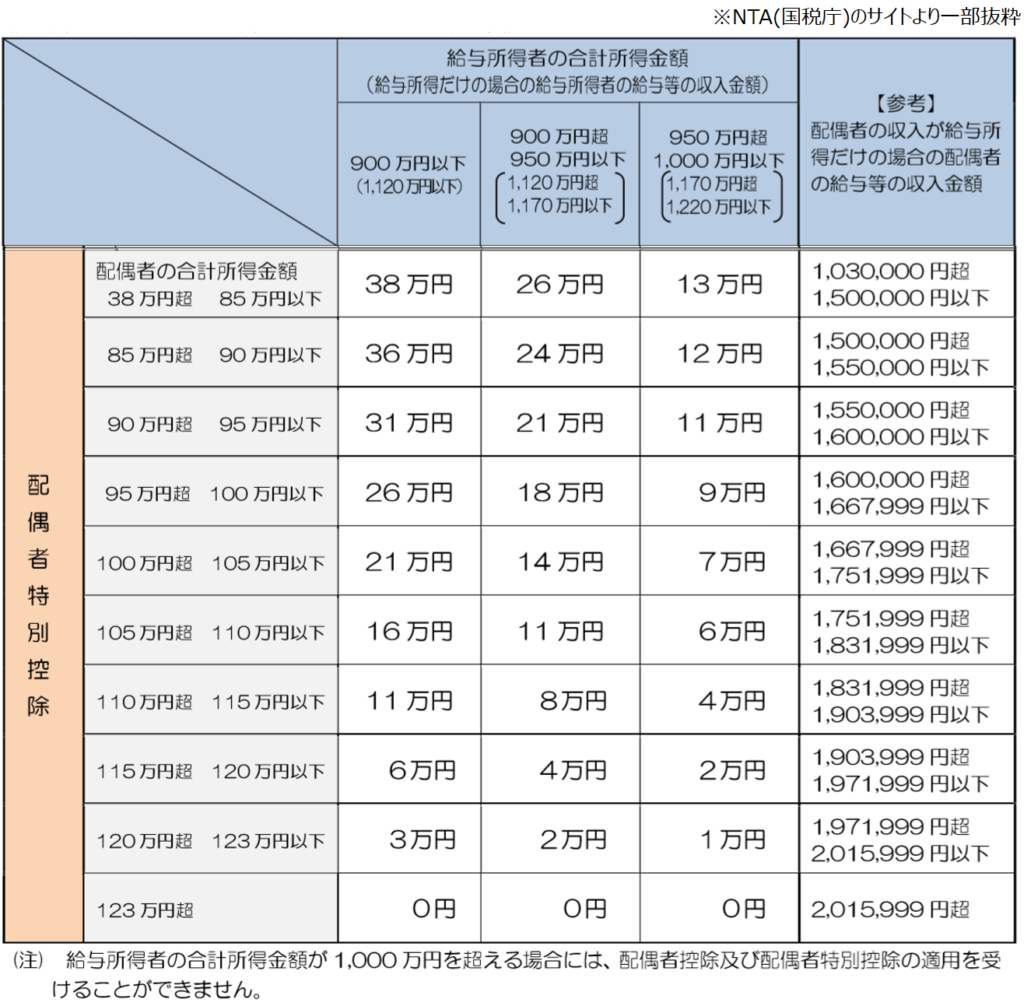

配偶者特別控除も配偶者控除と同様、申告者の合計所得金額によって控除される額が異なります。

実際にどのくらい控除されるのかについては、下表をご覧ください。

申告者の合計所得金額が900万円以下の場合、配偶者の給与収入が150万円以下であれば38万円の控除を受けることができます。

申告者の合計所得金額が900万円以下の場合、配偶者の給与収入が150万円以下であれば38万円の控除を受けることができます。

配偶者の給与収入が2,015,999円以下であれば、数万円戻ってきますが、これを超えてしまうと控除は受けられなくなります。

配偶者控除や配偶者特別控除の収入や所得とは?

ここで気になるのが、収入や所得という言葉。

そもそも、配偶者控除や配偶者特別控除の収入や所得って何を指しているのでしょうか?

紛らわしくて良く分かりません。なぜ、日本の税金制度ってこんなにもややこしいんでしょう。。

収入とは?

収入とは、所得税・住民税・社会保険料を含めた金額のことを言い、手取り額ではありません。

なお、収入に交通費(※)は含みません。(※交通費ですが、公共交通機関を利用していて会社から支給されているのであれば基本的には含まれません)

また、産休中や育休中の方が支給されている産休手当(出産手当金)や育休手当(育児休業給付金)についても、収入には含まれません。

交通費や産休・育休手当の税金の考え方として、非課税分となるため含まれないようです。

所得とは?

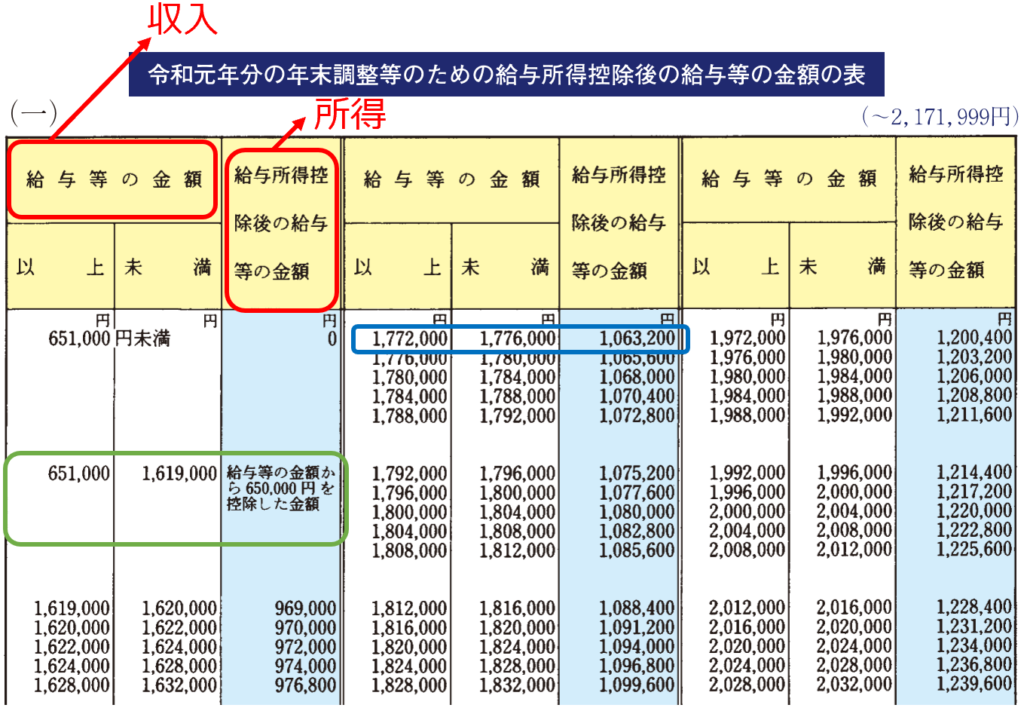

所得とは、収入から給与所得控除を差し引いた金額です。給与所得控除ってなに?って思いますが、給与所得控除額は既に決められていて、国税庁が公表しています。

国税庁が年末調整のために公表している表については、下記のURLから確認できます。

https://www.nta.go.jp/publication/pamph/gensen/nencho2019/pdf/84-92.pdf

見方ですが、「給与等の金額」が収入にあたります。そして、「給与所得控除後の給与等の金額」が所得になります。

例えば、給与等の金額(収入)が1,772,000円以上1,776,000円未満の人の場合、所得は1,063,200円になります。(※青枠内参照)

また、給与等の金額(収入)が100万円の場合は、651,000円以上1,619,000円未満に該当するため、所得が35万円(100万ー65万)ということになります。(※緑枠内参照)

育休中等に関係なく、この表の計算式は誰にでも当てはまるようです。

年末調整の際に提出する書類ってあるの?

年末調整の際に税務局に提出する書類ですが、ありません!(税務局に確認済みです)

つまり、配偶者の収入が201万円以下だった場合は、配偶者特別控除の金額記載欄に所得の金額を書くだけで良いようです。

なお、税務局へ提出する書類はありませんが、申告する方の会社から配偶者の収入が分かる給与明細書などを求められることはあるようです。

配偶者控除と配偶者特別控除の令和2年以降について

配偶者控除と配偶者特別控除ですが、令和2年以降は更に対象範囲が広げられるようです。

配偶者控除の令和2年以降の範囲

令和元年分までは、配偶者の合計所得金額38万円以下(給与のみの場合は給与収入が103万円以下)でした。

令和2年以降は合計所得金額が48万円以下であれば、控除の対象になるようです。

配偶者特別控除の令和2年以降の範囲

令和元年分までは、配偶者の合計所得金額が38万円超123万円以下でした。

令和2年以降は合計所得金額が48万円超133万円以下であれば控除の対象になるようです。

ご参考までに、国税庁が公表している表はこちらです。

おわりに

税金関係って知らないと損することだらけです。

以前は103万円の壁と言われていましたが、今は150万円の壁や201万円の壁です。

年末調整の締め切りが過ぎてしまった場合も、まだ間に合います!!

年末調整の再申告は翌年1月31日までです!なお、会社によっては1月上旬に再申告を締め切る場合もあるので、確認が必要です。

もし、年末調整の再申告に間に合わなくても「確定申告」もできます。確定申告の期限は3月15日までです。

知らずに申告しなければ損するだけなので、該当する方は申告することをおすすめします。

少しでもこの記事が、皆さまのお役に立てれば嬉しいです。